エリッツホールディングス(5533)がIPO承認発表されました。事業内容を含めて企業分析を紹介いたします。エリッツホールディングス(5533)の上場日は2023年6月27日になります。上場市場は東証スタンダードでの上場になります。IPO主幹事はみずほ証券になっています。

エリッツホールディングス(5533)の企業情報

社名:株式会社 エリッツホールディングス

設立:2012年3月23日

代表者:代表取締役社長槇野 常美

社員数:441人

事業内容:賃貸マンションの仲介業、マンション管理部門、テナント部門、法人部門、仕入部門など

企業理念:

エリッツホールディングスグループは、

質の高い情報とサービスにより、

夢のある住空間とゆとりある生活の実現に貢献する。

エリッツホールディングス(5533)のIPO情報

| 名称 | エリッツホールディングス |

| 上場市場 | 東証スタンダード |

| コード | 5533 |

| 公募株数 | 200,000株 |

| 売出株数 | 75,100株 |

| オーバーアロットメントによる売出 | 41,200株 |

| IPO主幹事証券 | みずほ証券 |

| IPO引受証券 | SBI証券 野村證券 西村証券 岡三証券 東洋証券 |

| IPO発表日 | 5月22日 |

| 上場日 | 6月27日 |

| 仮条件決定日 | 6月8日 |

| ブックビルディング期間 | 6月9日 |

| 発行価格決定日 | 6月16日 |

| 申込期間 | 6月19日~6月22日 |

| 発行済株式総数 | 3,142,200株 |

| 想定発行価格 | 1,580円 |

エリッツホールディングス(5533)の事業内容

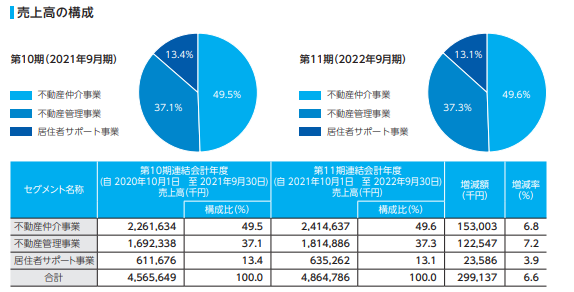

主な事業内容としては大きく3つになります。主な売り上げ構成比としては、不動産仲介事業になります。

①不動産仲介事業

不動産賃貸仲介事業、不動産売買仲介事業、不動産賃貸事業、不動産開発事業から成り立ちます。

海外事業として、「エリッツインターナショナルマレーシア」が、マレーシア・クアラルンプールで不動産賃貸・売買の紹介及びマンスリー・ウィークリーマンションの運命、管理を行っています。

②不動産管理事業

賃貸マンション・アパート等の管理事業、分譲マンション管理事業を行っています。

③居住者サポート事業

保険代理店事業、滞納保障事業、入居後サービス事業、コールセンター事業、引越事業、古物・遺品整理事業、シェアサイクル事業を行っています。

コールセンター事業の事例としては「AI VASTシステム」、「バストレージ」があり、シェアサイクル事業として、「HELLO CYCLING」がある。

エリッツホールディングス(5533)上場に関する主観

エリッツホールディングス(5533)の想定発行価格は1,580円と少し重く、IPOの売出は3,163枚と一般的な枚数になっています。事業内容としては不動産事業及びそれに関連した居住者サポート事業となっております。

連結の売上高は上向きで、過去には私でも聞いたことがある不動産関連銘柄となっております。一株当たりの純利益を見ると決して安心できる推移ではないと思います。不動産関連銘柄として目新しい点が少ない事と、想定発行価格からみて、筆者は当IPO案件には不参加で行こうと思います。設立年数と売上推移からはある程度の安定した銘柄の様には感じますので、資金に余裕があり、不動産関連銘柄がお好きな方は検討されても良いのではないでしょうか。

お読みいただきありがとうございました。少しでもご参考になりましたら幸いです。