ブリーチ(9162)がIPO承認発表されました。事業内容を含めて企業分析を紹介いたします。ブリーチ(9162)の上場日は2023年7月5日になります。上場市場は東証グロースでの上場になります。IPO主幹事はSMBC日興証券と野村證券の共同になっています。

ブリーチ(9162)の企業情報

社名:株式会社ブリーチ Bleach. Inc

設立:2010年 4月28日

代表者:代表取締役社長 大平啓介

社員数:63名

事業内容:シェアリング型統合マーケティング事業

企業理念:世界を照らす

ブリーチ(9162)のIPO情報

| 名称 | ブリーチ |

| 上場市場 | 東証グロース |

| コード | 9162 |

| 公募株数 | 5,000,000株 |

| 売出株数 | 1,200,000株 |

| オーバーアロットメントによる売出 | 930,000株 |

| IPO主幹事証券 | SMBC日興証券 野村證券 |

| IPO引受証券 | SBI証券 みずほ証券 楽天証券 松井証券 マネックス証券 岩井コスモ証券 |

| IPO発表日 | 6月1日 |

| 上場日 | 7月5日 |

| 仮条件決定日 | 6月19日 |

| ブックビルディング期間 | 6月20日~6月23日 |

| 発行価格決定日 | 6月26日 |

| 申込期間 | 6月27日~6月30日 |

| 発行済株式総数 | 20,050,000株 |

| 想定発行価格 | 1,250円 |

ブリーチ(9162)の事業内容

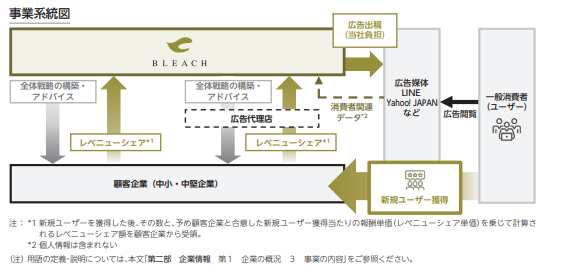

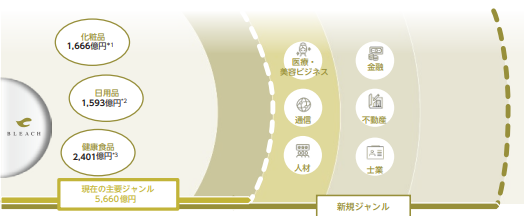

ブリーチ(9162)の事業内容は主にシェアリング型統合マーケティング事業の展開になります。顧客企業から初期費用やコンサルティング料は受領せず、新規ユーザーの獲得など実際に実現したマーケティング効果に応じて報酬をもらう報酬体系になっている。現在のターゲット顧客は中小・中堅企業をターゲットとして、化粧品、日用品、機能性表示食品等のインターネット通販、並びに美容サロンや金融サービス等を中心に展開しています。事前に顧客にユーザー獲得コスト(CPA)を確定して、収益の見通しを立てやすくしています。新規ユーザーを獲得していき、売上規模が拡大していくほど報酬が拡大していく形式になっています。

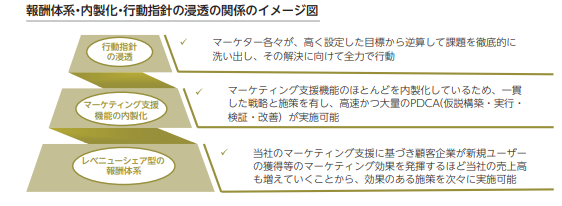

ブリーチはマーケティング支援機能のほぼすべてを内製化していて、マーケティング戦略から施策実行までを一貫させると共に、大量のA/Bテストを行い、仮設構築・実行・検証・改善を高速で行い、マーケティング効果を最大化することができます。

また、ブリーチでは、レベニューシェア型の報酬体系を採用しているため、基本的に新規商材に関する支援開始、支援規模、期間、取り扱いの中止についての判断・決定をすることが可能です。過去のマーケティングデータから売上拡大余地が大きい商材に社内リソースを再配置するkとおで、売上を伸ばしていく戦略を採用しています。

ブリーチ(9162)上場に関する主観

ブリーチ(9162)の想定発行価格は1,250円でお手頃で、IPO株数は71,300枚とかなり大きい規模での上場となります。事業内容は上述の通り、シェアリング型統合マーケティング事業として、化粧品、日用品、健康食品を中心に商材のマーケティングを行っております。今後の新規事業への参入として①医療・美容ビジネス、通信、人材や②金融、不動産、士業といったジャンルへの進出を検討しているようです。

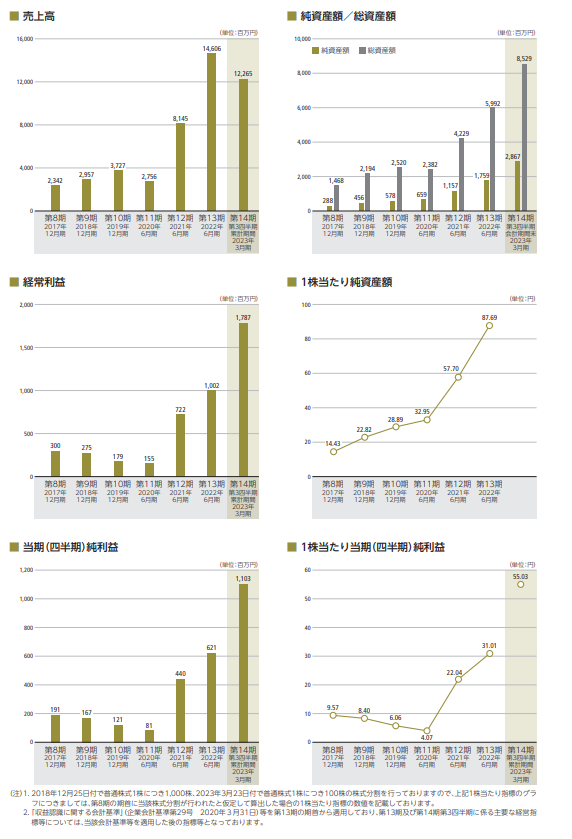

売上高は右肩上がりで、マーケティングデータの集積に伴い、経常利益も右肩上がりになっています。上図の通り新規ジャンルへの進出も検討されている点はプラス要因になると思います。

しかし、BPSを考えると割高感があるという点と、上場規模が大きい事は不安材料になっております。主幹事が共同2社でのIPOなので公募割れとはならないとは思います。しかし、長期的な保持も検討する上ではリスクを伴う銘柄のように感じます。よって、筆者の当IPO参加スタンスは不参加となります。

お読みいただきありがとうございました。少しでもご参考になりましたら幸いです。